7 月A 股将进入业绩和政策的验证期,建议围绕“中报业绩”和“三大安全”展开配置。中报业绩方面,电子需求有望整体复苏修复;社会服务旺季需求回升可期;医疗健康板块估值修复在望;品牌服饰延续复苏,纺织服装制造板块期待拐点;电力设备及新能源中报展望向好;期待食品饮料复苏延续。

【策略:聚焦中报行情】

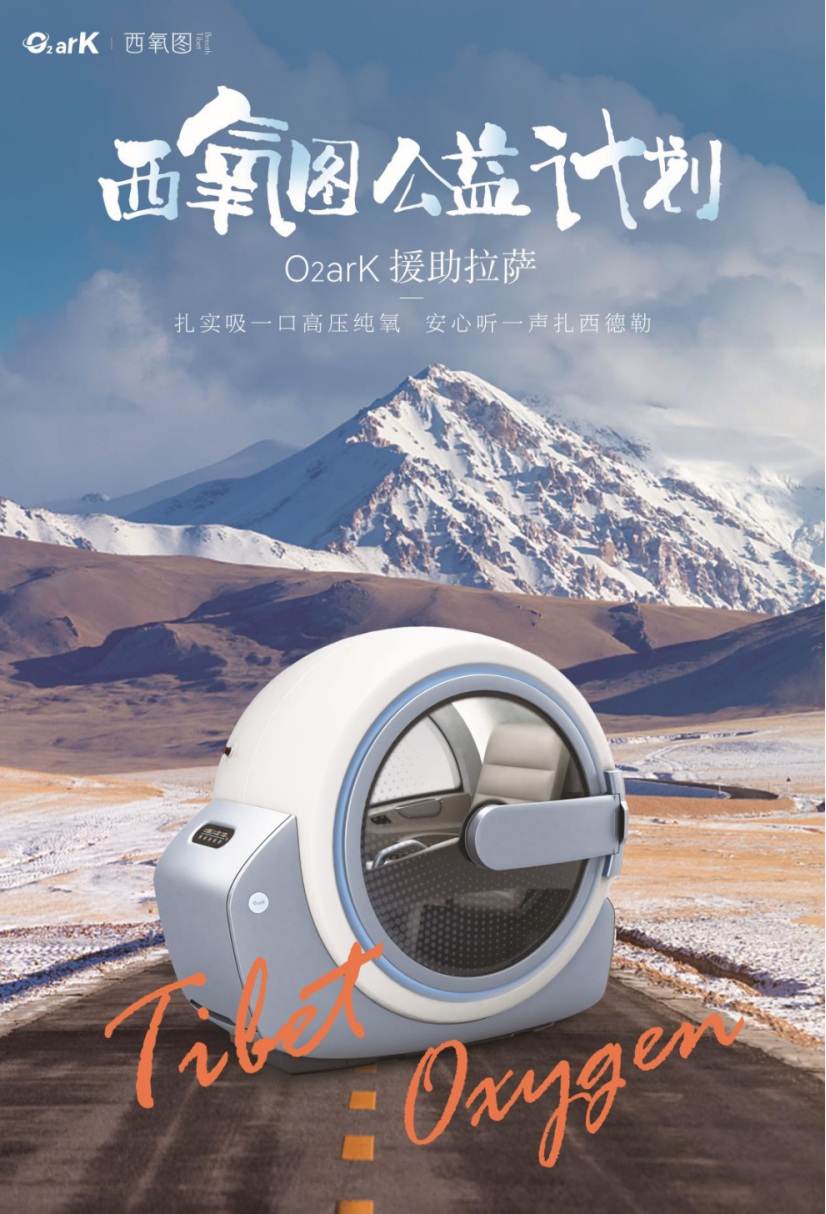

(资料图片仅供参考)

(资料图片仅供参考)

当前经济、政策和市场情绪预期处于谷底,7 月A 股将进入业绩和政策的验证期,主题、政策、调仓三大博弈将逐步收敛,聚焦业绩驱动的中报行情,建议围绕“中报业绩”和“三大安全”两个维度展开配置。配置上,建议坚持业绩为纲,忽略激烈博弈过程中的波动和反复,继续坚守科技、能源资源和国防三大安全领域中有催化或业绩优势的品种。

【电子:整体复苏修复】

消费电子板块原材料价格下行,成本端压力趋缓,我们认为行业需求复苏节奏慢于此前预期致业绩承压,但部分细分板块增速亮眼。半导体板块受益于国产替代需求提升及政策预期,景气维持,我们认为设备、材料、高端芯片等核心“卡脖子”细分赛道仍保持结构性景气;电子零组件板块逐季改善,面板需求环比提升,功率器件需求保持平稳,我们认为行业格局变化下的国产龙头表现佳。预计2023H2 下游需求将整体复苏修复,且新兴市场强于成熟市场。

【社会服务:旺季回升可期】

2023Q2 来,出行链虽保持较强复苏态势但环比修复力度有所回落。下半年板块修复节奏及弹性虽仍有一定不确定性,但目前大部分公司估值回落、具备一定支撑,我们判断配置分两阶段:1)7~9 月,看重长途场景回补下的修复弹性,关注暑期旺季催化,建议重点配置景区、酒店、博彩、OTA 等;2)10~12 月,注重估值切换下的经营延续性及高确定性,免税、酒店、餐饮等细分赛道中的头部公司有望凭借长期经营阿尔法夯实市场对2024 年的配置信心。

【医疗健康:板块估值修复在望】

在2023 上半年国内疫情管控措施放开后诊疗和服务逐步复苏,刚性需求恢复的大背景下,叠加医保结余创历史新高以及整个生物医药产业鼓励创新和国产自主可控的强政策,我们预计医药行业各板块大部分将迎来强势复苏和估值修复,有望带动整体医药板块的行情,建议在当下关注后疫情时代高确定性的投资机会以及超跌的核心资产个股。

【纺织服装:品牌服饰延续复苏,制造板块期待拐点】我们预计纺织服装板块Q2 整体呈现弱复苏表现。品牌服饰端2Q23 虽基数较低,但仍受消费疲软影响,其中国产大众运动品牌表现有望领先。纺织制造板块仍处于景气低位,但环比Q1 有所改善,部分优质公司Q2 营收以及订单有望转正。展望下半年,品牌服饰在基数逐步走低以及品牌内功加强的背景下,我们看好全年复苏趋势。

纺织制造伴随海外品牌去库推进以及人民币贬值,有望逐步迎来景气和业绩拐点。